Fama-French五因子模型数据stata代码结果2000-2022年

- 数据区间:2000-2022年(原始数据区间1990-2022年)

- 数据格式:dtaStata 14/15/16/17

- 备注:由于2022年度财务数据未公布,暂时使用2022年上半年财务报告数据代替,2023年5月会更新一次数据。

- 无风险利率采用一年期定期存款利率

- 市值指标选择流通市值(根据需要可以修改)

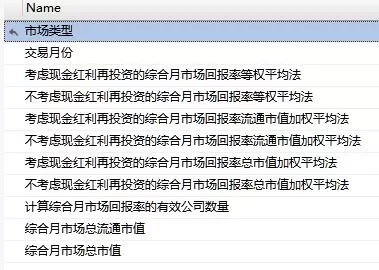

- 市场回报率采用流通市值加权平均法计算,考虑现金红利再投资的综合月度市场回报率(数据里有几种可供选择)

- 月个股回报率使用考虑现金红利再投资的月个股回报率

数据处理说明

- 规范信息披露制度下上市公司年度财务报表一般在次年3、4月份公布,且在一季度财务报表公布之前披露,即4月底为年报披露截止期。财务报表信息披露的滞后性造成金融数据库中财务数据与市场数据的时间不一致,即t年末的财务数据因年报公布的滞后性在t+1年4月份披露财务报表时才得到更新。因此选取t年5月至t+1年4月作为组合构建周期。

- 市场类型选择:全部A股,包括沪深主板、中小板和创业板

- 剔除IPO后前六个月的数据(包括上市月) (以下筛选条件根据自己需求修改)

- 剔除ST(特别处理)、*ST(退市风险警示)、PT(特别转让)股票

- 剔除金融行业股票

- 剔除账面价值为负的股票

- 中国股市中市值最小的 30% 的上市公司会受到壳价值污染的严重影响,所以剔除市值最小的30%

参考文献

- 李志冰, 杨光艺, 冯永昌,等. Fama-French五因子模型在中国股票市场的实证检验[J]. 金融研究, 2017

- 赵胜民, 闫红蕾, 张凯. Fama-French五因子模型比三因子模型更胜一筹吗——来自中国A股市场的经验证据[J]. 南开经济研究, 2016

- Liu J , Stambaugh R F , Yuan Y . Size and Value in China[J]. Journal of Financial Economics

分组指标

- 规模指标(Size):第t-1年12月底的流通市值作为规模指标;

- 账面市值比(BM):第t-1年末的账面价值,除以第t-1年12月底股票i的流通市值

- 利润(OP): 第t-1年末的营业利润 /股东权益合计

- 投资风格(Inv):用第t-1年末相对于第t-2年末的总资产增加额,除以第t-2年末的总资产

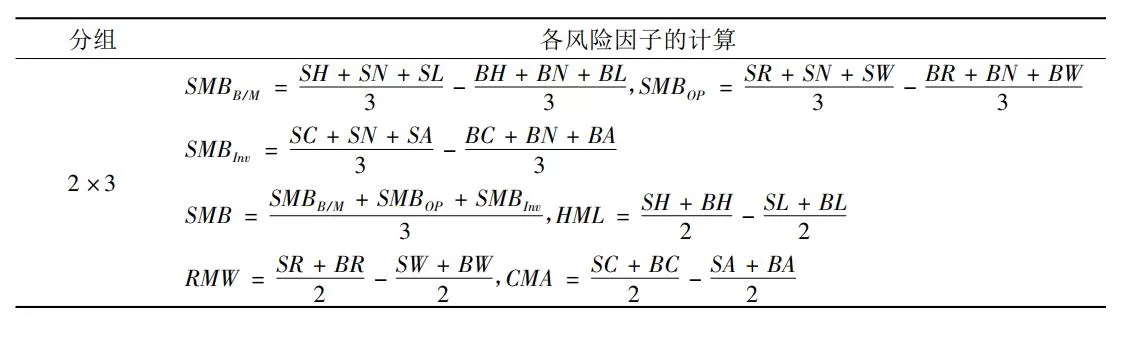

因子构建(2×3分组)

- 规模的分组点为中位数,前50%为小规模组(S,Small),后50%为大规模组(B,Big)

- 账面市值比的分组点都为第30个和第70个百分位数,前30%为低账面市值比组(L,Low),中间40%为中账面市值比组(N,neural),后30%为高账面市值比组(H,High)

- 将市值和账面市值比两个指标交叉, 可把全体股票分成SH、SN、SL、BH、BN、BL 六个组合

- 分别以营运利润率和投资风格代替账面市值比,重复上述步骤, 可把全体股票分成 SR、SN、SW、BR、BN、BW、SC、SN、SA、BC、BN、BA 这12个组合, 其中营运利润率前30%为盈利疲软组(W,weak),中间40%为盈利中等组(N,neural),后30%为盈利稳健组(R,robust);投资前30%为投资保守组(C,conservative),中间40%为投资中等组(N,neural),后30%为投资激进组(A,aggressive),接下来计算上述各组合每一期的市值加权平均收益率;

- 最后, 利用不同组合收益率之差构造四个因子。

- 分25组回归的时候计算组合收益率采用流通市值加权平均法计算的组合收益率

表格展示

Fama-French五因子25组投资组合收益率,并用Newey-West t统计量检验市值最小组和最大组的差异

五因子描述性统计

五因子相关性分析

利用其他四个因子回归解释第五个因子

RMW与SMB的相关系数高达0.580,RMW与CMA的相关系数高达0.607,而且RMW用其他四个因子的解释程度达到0.712,所以正交化利润因子RMWO替代利润因子RMW,进行后续的回归分析。

GRS检验结果

其中A|a|, 为第 i 个股票组合回归截距项的绝对值

分25组回归Stata生成结果表

Fama-French五因子分25组回归结果(Excel已设置好公式,只需要Stata生成的结果复制进去可以自动生成表格,标注星号,方便快捷)

易获数据网

易获数据网

评论前必须登录!

注册