沪深上市企业高管机会主义的减持指标计算Stata代码与结果2007-2021年

以高管减持后的异常回报作为表征高管进行机会主义减持的事后衡量指标。具体地,参考朱茶芬等(2011)及吴育辉和吴世农(2010)的做法,运用事件研究法,以减持公告日为基准日,估计期由基准日之前的150个工作日组成,即[-150,-31],采用标准的市场模型计算异常回报(Abnormal Return,AR),分析高管每一笔减持交易后的股价走势以及获得的超额收益。若高管的一笔减持交易能预测未来一个月负的股票回报,即确认为机会主义减持;反之,则为常规减持。

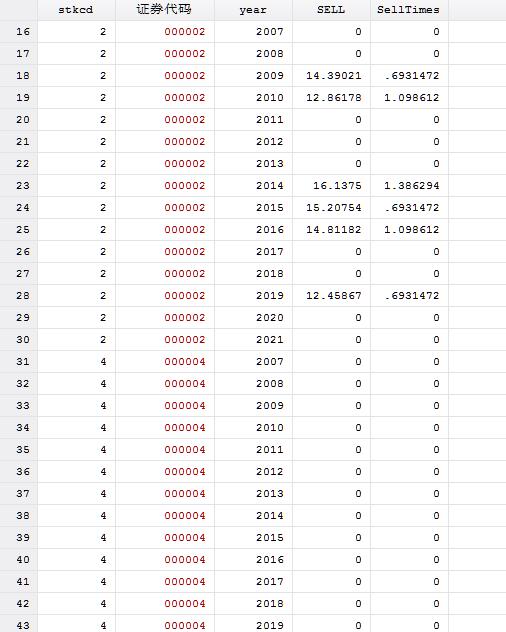

构建了机会主义减持金额和减持次数变量。具体地,将上市公司高管的每一笔机会主义减持交易在公司一年度层面进行汇总,计算合计的高管减持金额(SELL)以及合计的减持次数(SellTimes),并分别对其作对数处理。

参考文献

[1]罗宏, 黄婉. 多个大股东并存对高管机会主义减持的影响研究[J]. 管理世界, 2020, 36(8):16.

[2]朱茶芬, 姚铮, 李志文. 高管交易能预测未来股票收益吗?[J]. 管理世界, 2011(9):12.[3]吴育辉, 吴世农. 股票减持过程中的大股东掏空行为研究[J]. 中国工业经济, 2010(5):10.

数据说明

选择2007~2017年中国A股上市公司董事、监事和高级管理人员及其亲属在二级市场减持本公司股票的交易行为作为研究对象。考虑到高管通过大宗交易和协议转让股票会受到《证券法》更严格的限制以及证监会更多的关注,该类型的股票交易很难利用私有信息获得超额回报。因此,为了更好地观测多个大股东并存对具有机会主义性质的高管减持行为的影响,在减持样本中剔除了高管通过大宗交易和协议转让股票的数据。另外,由于股票期权的授予和行权并不完全由高管决定,研究样本中也剔除了股权激励实施的数据。

最后结果包含两个版本

(1)未剔除金融和保险行业、剔除被ST、*ST或PT的样本

(2)剔除金融和保险行业、剔除被ST、*ST或PT的样本

结果说明

数据截图

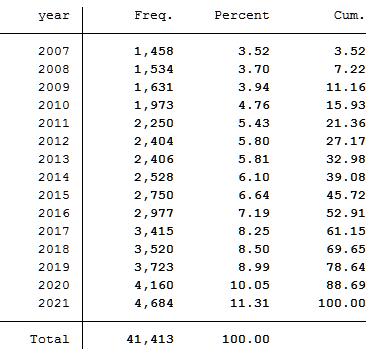

各年数据量

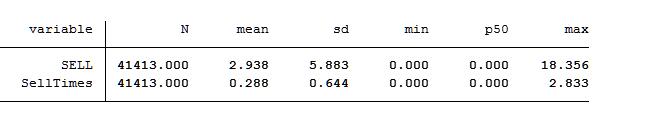

缩尾后描述性统计

易获数据网

易获数据网

评论前必须登录!

注册