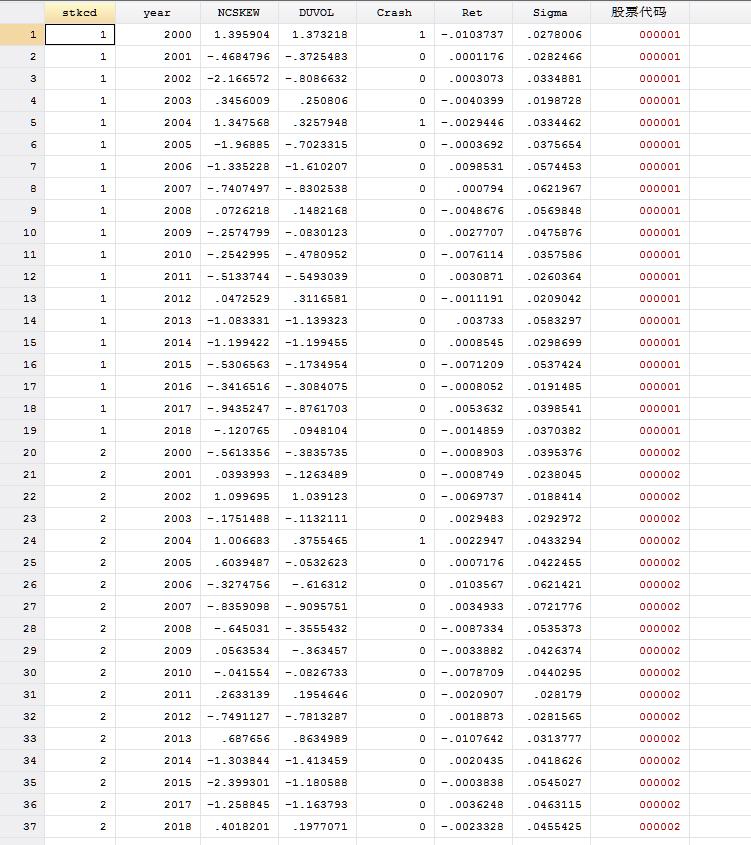

股价崩盘风险、周持有收益率的标准差 均值数据和Stata代码2000-2018

股价崩盘风险和周特有收益率

1、计算说明

首先, 每年对股票i的周收益率数据进行如下回归:

其中,Ri,t指的是股票i在第t周考虑现金红利再投资的收益率,Rm,t指的是A股所有股票在第t周经流通市值加权的平均收益率。定义周特质收益率为

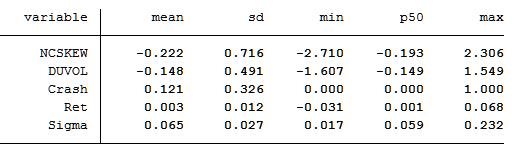

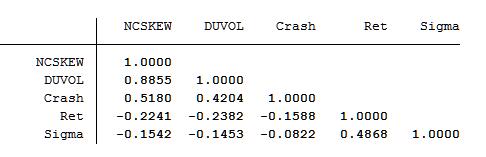

其次,在公司周特质收益率的基础上构建两个度量股价崩盘风险的指标。一 是使用负收益偏态系数(NCSKEW)来度量股价崩盘风险。具体公式为:

其中,n为股票i在某年的交易周数。NCSKEW的值越大,意味着负收益偏态系数越大,股价崩盘风险越高。

二是采用收益率上下波动比率(DUVOL)度量股价崩盘风险。 对于每个公司、年度,首先定义特质收益率小于均值的周为下跌周,特质收益率高于均值的周为上涨周。然后分别计算出下跌周和上涨周特质收益率的标准差,得出下跌波动率和上涨波动率。 最后,以下跌波动率除以上涨波动率并 取自然对数,即得到每一个公司、年度样本的 DUVOL 指标。 计算公式如下:

其中nu和 nd分别代表公司t的股价周特有收益率Wi,t大于和小于其年平均收益率的周数。 DUVOL的值越大,代表收益率的分布越左偏,股价崩盘风险越大。

用于做稳健性检验的股票崩盘风险指标

1[·]为指示函数,当股票j 在一年中存在一周满足不等式时,变量取值为1,表示该股票发生了崩盘事件,否则为0。σj,t 该股票第t 年周持有收益的标准差,3.09 个标准差对应于正态分布概率小于1%的区域。

新增数据:

SIGMA 股票i在第t年的收益波动,为公司i在第t年周持有收益的标准差

RET 股票i在第t年的平均周持有收益率

2、数据说明

- 原始数据包含:公司文件、周个股收益率、综合周市场收益率(1991-2018年的完整数据)

- 数据格式为:dta格式(stata14版) 结果为excel格式

- 本文选取2000—2018年沪深两市的上市公司为研究对象,使用的数据均来源数据库。

- 剔除了每年交易周数小于30(具体可以根据需要调整)的样本,以便有效估计股价崩盘风险。

3、附件内容

易获数据网

易获数据网

评论前必须登录!

注册