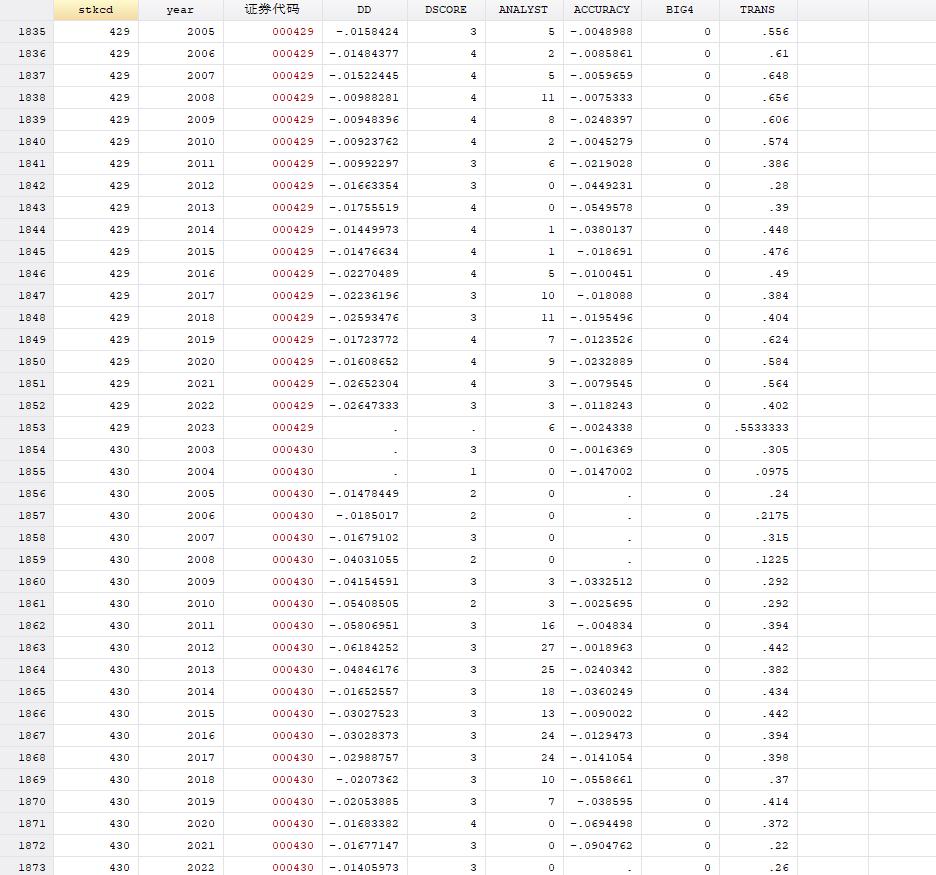

上市公司透明度综合指标数据和stata代码2003-2023年TRANS【更新版】

根据Bushman et al.(2004)的定义,透明度是指外部信息使用者能够有效获得一个公开交易上市公司特定信息(如年报、各种信息披露公告、分析师报告、企业自愿披露的信息)的程度。具体说来,参考之前的文献,我们从盈余质量、信息披露考评指数、分析师盈余预测和审计师角度计量公司的透明度。

- 第一个透明度指标是根据调整的Dechow and Dichev(2002)模型计算的盈余质量指标(DD)。这一指标广泛应用于财务报告质量的研究文献之中。为计算该变量,我们首先分行业和年度估计如下模型:

其中,TCA是指总流动应计利润,等于营业利润减去经营现金流量再加上折旧和摊销费用,CFO是指经营现金流量,AREV指营业收入改变量,PPE指年末固定资产价值,i和t分别是企业和年度标示,e指误差项。上述所有变量都除于平均总资产以进行平减。 在按照“行业-年度”进行分组回归后,我们可以得到各企业各年的回归残差(即当年的操控性应计利润)。然后,我们根据t年和之前4年的回归残差这5个数值计算其标准差,由此得到企业t年的盈余质量指标(DD)。为便于同其他透明度指标进行比较,我们将这一指标再乘以-1。由此,DD越大,盈余质量越高。

- 深交所对各年深市上市公司信息披露考评分值(DSCORE)。上市公司信息披露工作考核结果依据上市公司信息披露质量从高到低划分为A、B、C、D四个等级(即优、良、及格和不及格),并在深交所网站上公开披露。我们得到深市公司各年的信息披露指数DSCORE,其值取值范围为1-4分,分值越大,信息披露质量越好。(备注:深交所目前仅披露到2022年,后续2023年更新再补上)

- 分析师跟踪人数(ANALYST) 等于当年对公司的年度盈余做出预测的分析师数量,作为一种信息中介,更多的分析师在一定程度了丰富了企业的信息环境,因此,ANALYST越大,透明度越高。

- 分析师盈余预测准确性(ACCURACY):先计算同一年不同分析师预测的每股盈余的中位数,然后减去实际每股盈余,再除于上年度的每股股价。然后将这一数值取绝对值并乘以-1,得到ACCURACY。这样,ACCURACY越大,分析师盈余预测越准确。分析师盈余预测越准确,信息透明度可能越高。

- 公司当年是否聘请国际四大作为其年报的审计师(BIG4),四大审计的财务报告质量可能更高,由此可能改进了公司透明度。

在上述5个透明度变量的基础上,构建了一个透明度综合指标TRANS,其值等于DD、DSCORE、ANALYST、ACCURACY和BIG4这5个变量的样本百分等级(percentile rank)的平均值。如果上市公司其中某个或多个透明度变量缺失,则TRANS等于剩余变量百分等级的均值。TRANS越大,公司透明度越高。

参考文献

- 辛清泉, 孔东民, 郝颖. 公司透明度与股价波动性[J]. 金融研究, 2014, No.412(10):193-206.

- Bushman R M , Piotroski J D , Smith A J . What Determines Corporate Transparency?[J]. Journal of Accounting Research, 2004, 42(2):207-252.

数据说明

- 原始数据格式为:excel格式和dta格式

- 代码格式:do文件(Stata14/15/16),

- 行业标准选择2012年证监会行业分类标准,其他行业用一级分类,制造业用二级分类(取前两位)

- 本文选取A股上市公司为研究对象

- 本文剔除金融行业,剔除当年IPO及上市以前的数据,剔除已退市的上市公司,如果不需要剔除可以把对应代码删掉即可

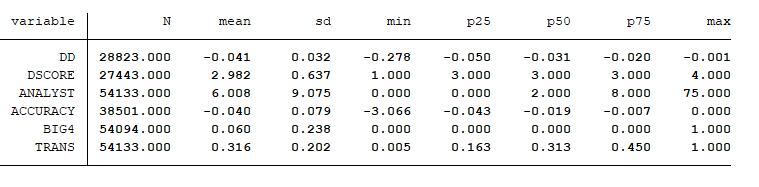

- 对变量进行Winsorize(缩尾)处理,小于1%分位数与大于99%分位数的变量,令其分别等于1%分位数和99%分位数。

- 最终结果数据区间:2003-2023年

描述性统计

各年数据量

易获数据网

易获数据网

评论前必须登录!

注册