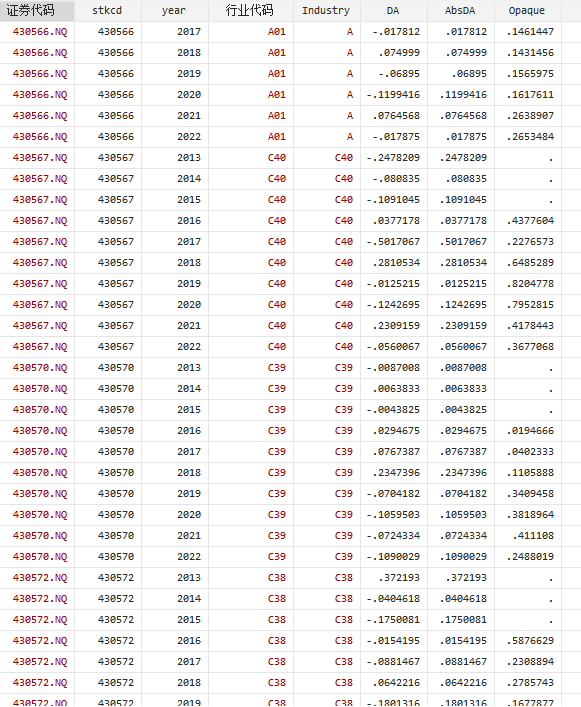

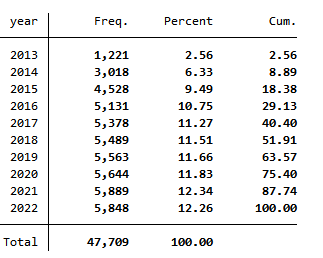

修正的琼斯模型 应计盈余管理stata代码和数据计算结果2013-2022年新三板公司标的

参考

信息透明度_机构投资者与股价同步性_王亚平

民营上市公司大股东股权质押的盈余管理动机研究_陈佳

运用以下模型进行分年度分行业回归

将估计出来的回归系数代入以下公式,估计出操控性应计利润/应计盈余管理DA

变量说明:

是上市公司 i 第 t 期的总应计利润,等于营业利润减去经营活动产生的现金净流量 (部分文献使用净利润减去经营活动产生的现金净流量,原始数据里包括净利润数据,需要的话可以修改)

是上市公司 i 第 t 期的总应计利润,等于营业利润减去经营活动产生的现金净流量 (部分文献使用净利润减去经营活动产生的现金净流量,原始数据里包括净利润数据,需要的话可以修改) 是上市公司 i 第 t-1 期期末的资产总额

是上市公司 i 第 t-1 期期末的资产总额 是上市公司 i 第 t 期和 t-1 期主营业务收入的变动额

是上市公司 i 第 t 期和 t-1 期主营业务收入的变动额 是上市公司 i 第 t 期期末的固定资产原值(有的文献使用固定资产净额,原始数据里包括固定资产净额数据,需要的话可以修改)

是上市公司 i 第 t 期期末的固定资产原值(有的文献使用固定资产净额,原始数据里包括固定资产净额数据,需要的话可以修改) 是上市公司 i 第 t 期和 t-1 期应收账款的变动额

是上市公司 i 第 t 期和 t-1 期应收账款的变动额- 行业包含以2012年的证监会行业标准,制造业使用二级分类,其他行业使用大类,本文剔除金融行业,如果不需要可以把对应代码删掉即可。(使用当年的证监会行业,每年变动)

- 剔除了行业观察值小于10(具体可以根据需要调整)的样本,以便有效估计盈余管理。

- 字段包含是否ST、PT的虚拟变量(以当年是否ST、PT为判断标准),示例剔除当年年末ST、*ST或PT类股票,如果不需要可以把对应代码删掉即可。

- 剔除上市以前的样本

- 剔除已退市的上市公司

- =============================

- 加强版:

- 1、新增对连续型变量进行了1%和99%分位数的缩尾处理

- 2、新增应计盈余管理取绝对值代表盈余管理程度或者信息透明度

- 3、使用法过去三年操控性应计项目绝对值之和( Opaque) 来衡量公司信息透明度

易获数据网

易获数据网

评论前必须登录!

注册