上市公司高管学术背景企业金融化数据stata代码2008-2020年

| 变量类型 | 变量名 | 变量定义 |

| 被解释变量 | Fin | 金融化程度。(交易性金融资产+衍生金融资产+发放贷款及垫款净额+可供出售金融资产净额+持有至到期投资净额+投资性房地产净额)/总资产 |

| 解释变量 | r_xsgg | 学术高管比例。具有学术经历的高管人数/高管团队总人数解释变量 |

| isxsgg | 是否具有学术经历的高管。当企业高管团队成员内具有学术经历的高管时赋值为1,否则为0 | |

| 控制变量 | CFO | 经营活动产生的净现金流与期末总资产之比 |

| lnsize | 期末资产取自然对数 | |

| Lev | 期末总负债与总资产之比 | |

| Roa | 净利润与期末总资产之比 | |

| Grouth | (当年营业收入减去上年收入)/上年收入 | |

| lnage | 当年减去公司成立年数加1之后去自然对数 | |

| Shrcr5 | 前五大股东持股比例之和 | |

| Industry | 行业 | |

| year | 年度 | |

| 稳健性检验 | Fin2 | ln(金融资产+1) |

| CEO_xsgg | CEO是否具有学术经历的高管。当企业高管团队成员内具有学术经历的高管时赋值为1,否则为0 | |

| 中介效应 | r_sttz | 企业实体投资。企业购建固定资产、无形资产和其他长期资产支付的现金与企业总资产之比 |

| r_yftr | 企业研发投入。企业研发投入与总资产之比 | |

| 分组变量 | SA | 企业面临的融资约束,取SA=-0.737*Size+0.043*Size^2-0.04*age |

| Eco | 中国地区金融生态环境评价数据 |

样本选取和数据来源

本文选取2008-2020年中国沪深两市全部A股上市公司作为初始研究样本。按照以下原则对初始样本进行筛选:

1.剔除ST、*ST类公司数据

2.考虑到金融、保险和房地产行业的特殊性,按照以往研究惯例,我们剔除了金融、保险和房地产行业上市公司的相关数据

3.剔除与本文相关数据缺失的样本

4.考虑到高管成员的金融背景对金融投资的影响,剔除了具有金融背景的高管团队数据。

本文所使用的财务数据均来自金融数据库,为了避免极端值对分析结果造成的影响,我们对所有连续变量进行了上下1%的winsorize缩尾处理。

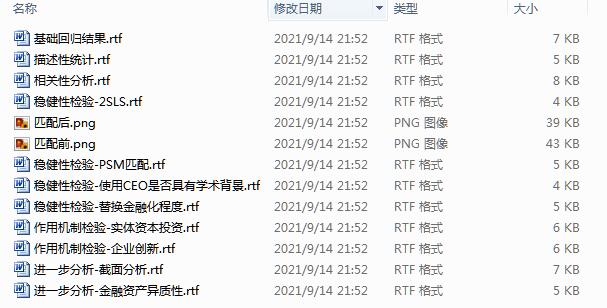

结果展示

以下结果均是Stata运行直接截图效果

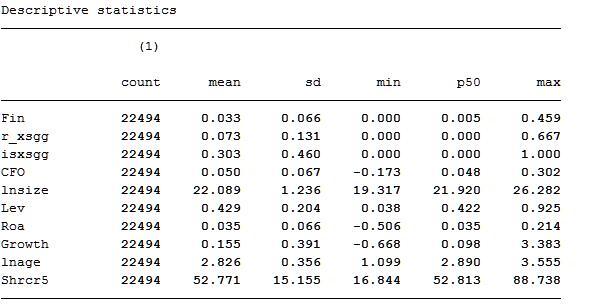

- 描述性统计

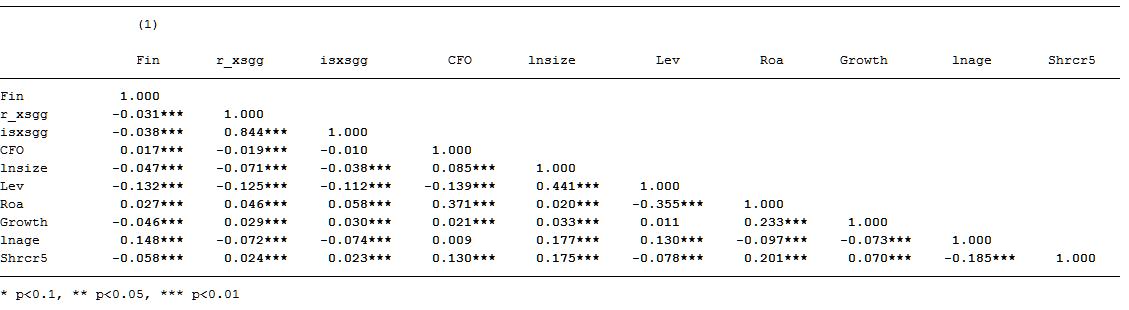

- 相关系数矩阵

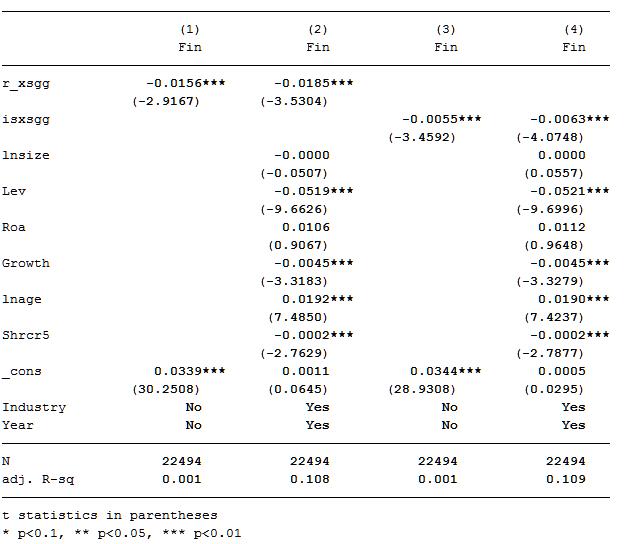

- 基础回归

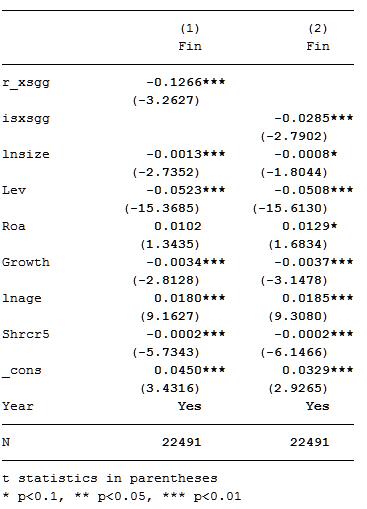

- 稳健性测试 – 本文采用工具变量法进行两阶段回归(2SLS),选用同一年度同行业其他公司拥有学术背景高管的比例作为工具变量

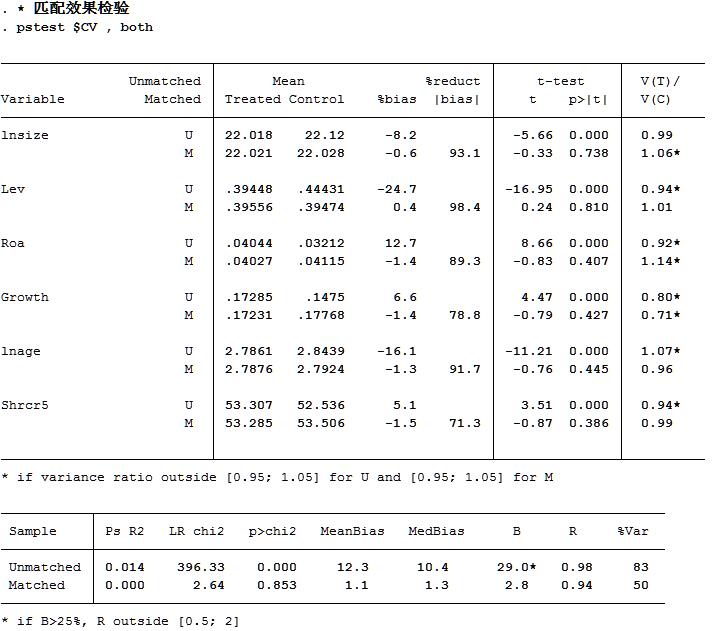

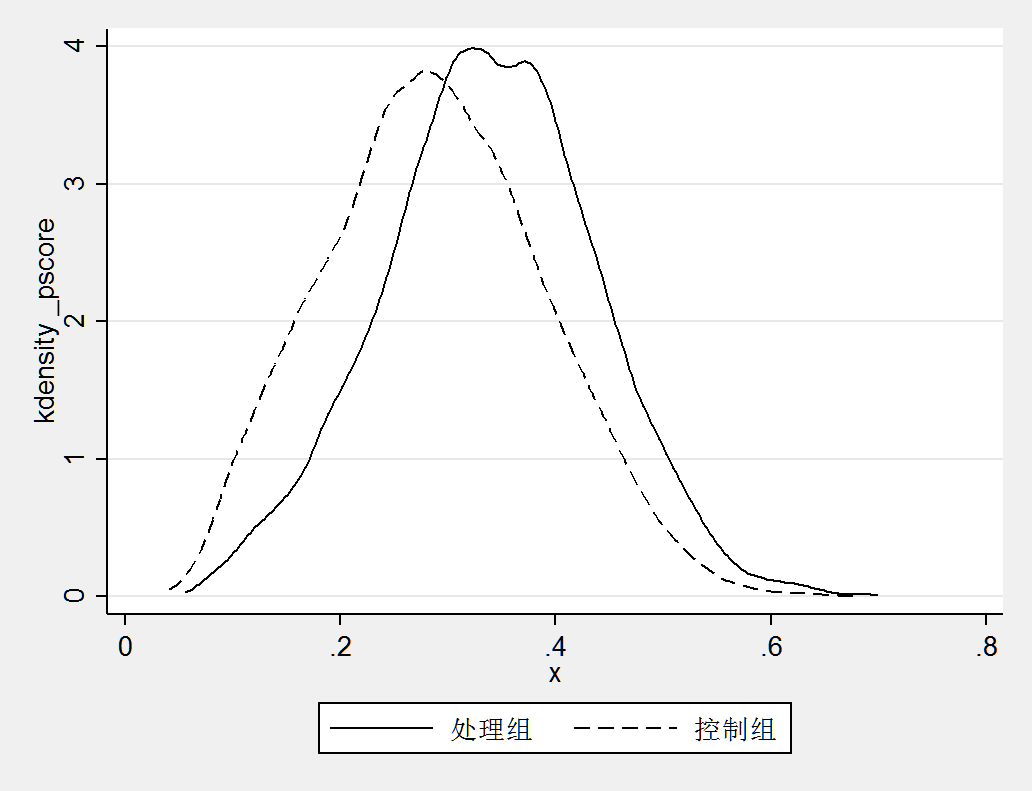

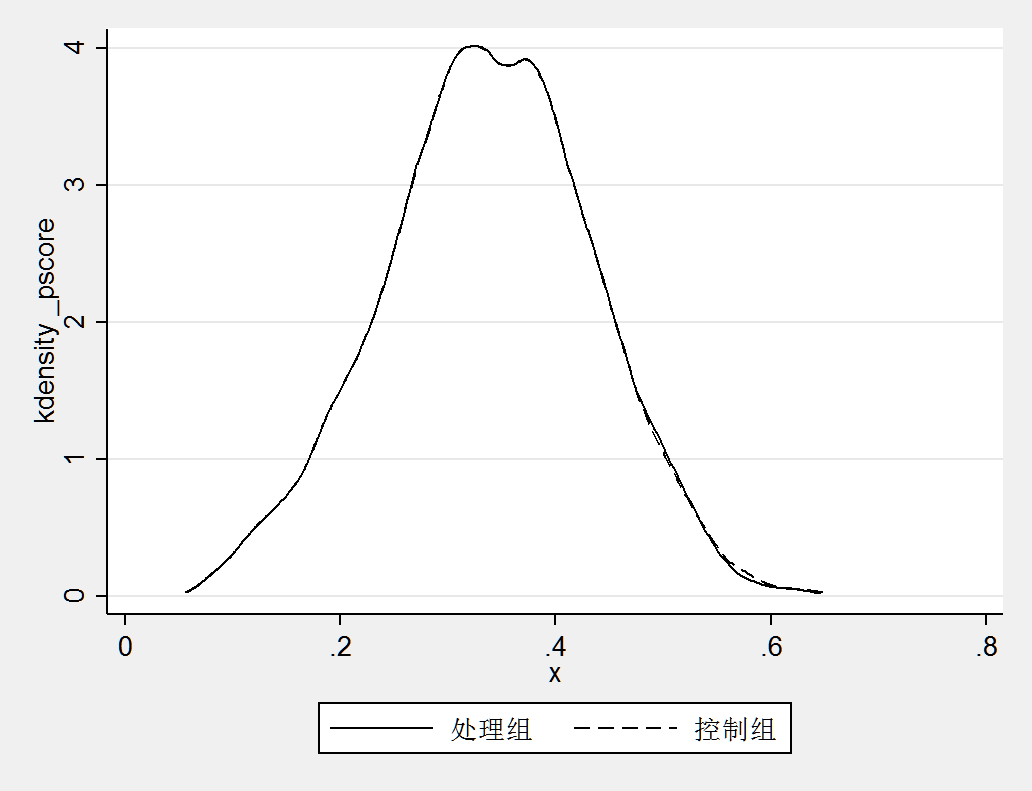

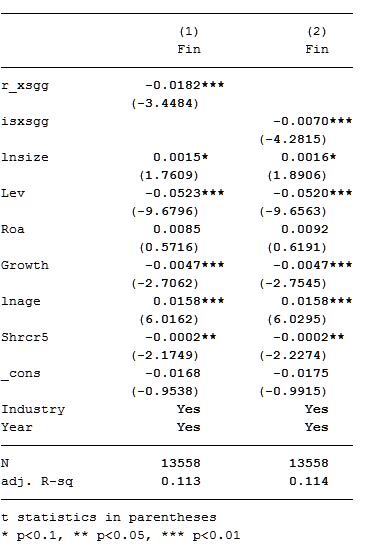

- 稳健性测试 – PSM匹配

匹配前核密度图

匹配后核密度图

匹配后样本回归结果

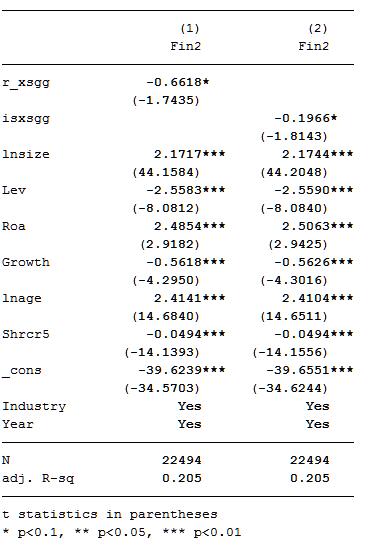

- 稳健性测试 – 替换金融化程度|(ln(金融资产+1))

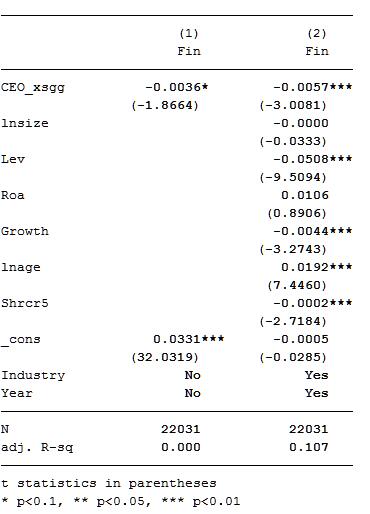

- 稳健性测试 – 替换解释变量(使用CEO是否具有学术背景)

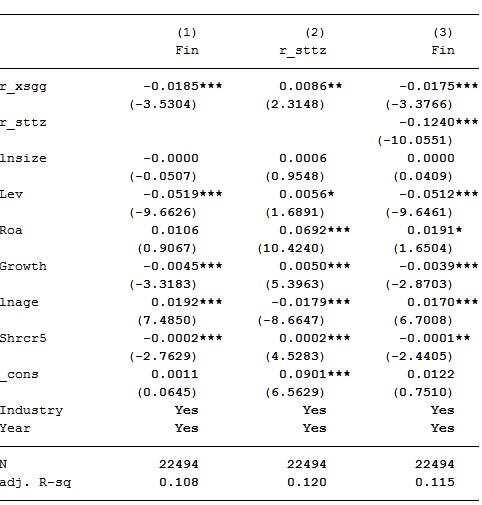

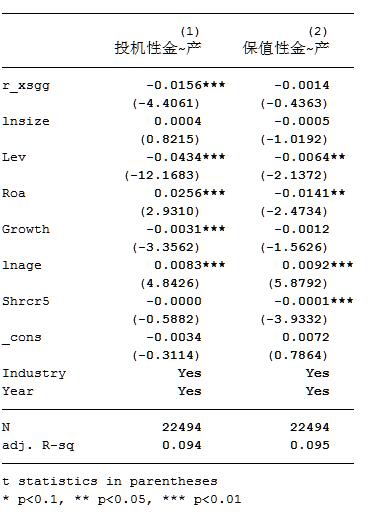

- 作用机制检验 – 具有学术背景的高管更注重实体资本投资

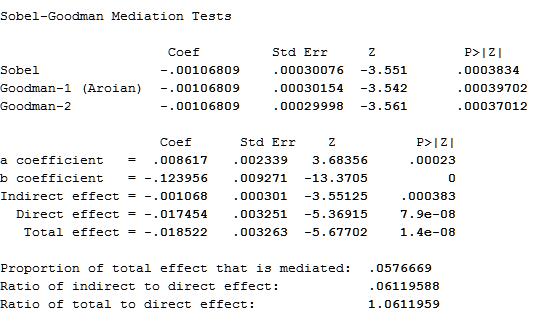

Sobel检验

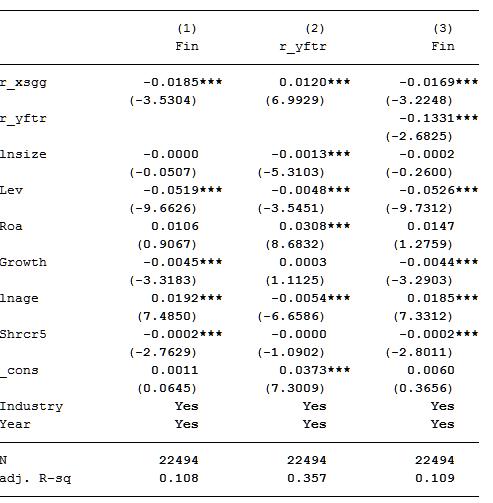

- 作用机制检验 – 具有学术背景的高管更加注重企业的创新

Sobel检验

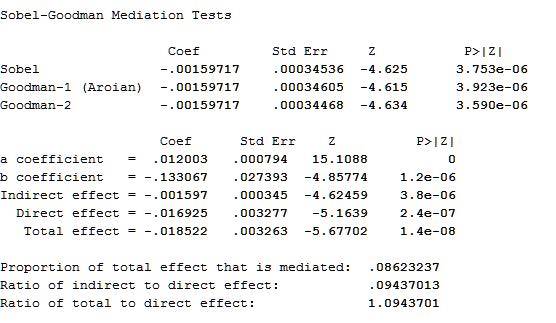

- 进一步分析 – 截面分析(分组回归)

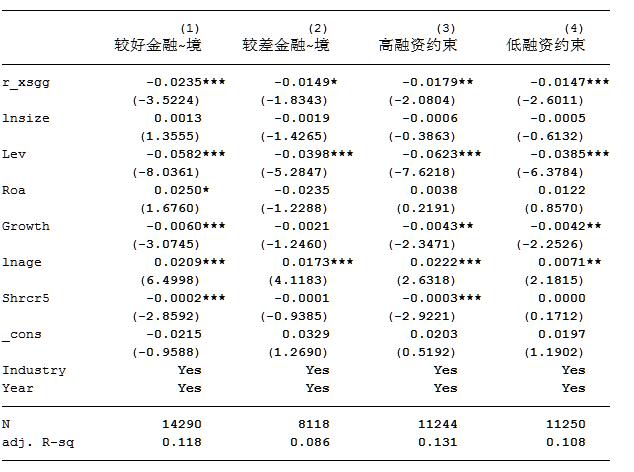

- 进一步分析 – 金融资产异质性

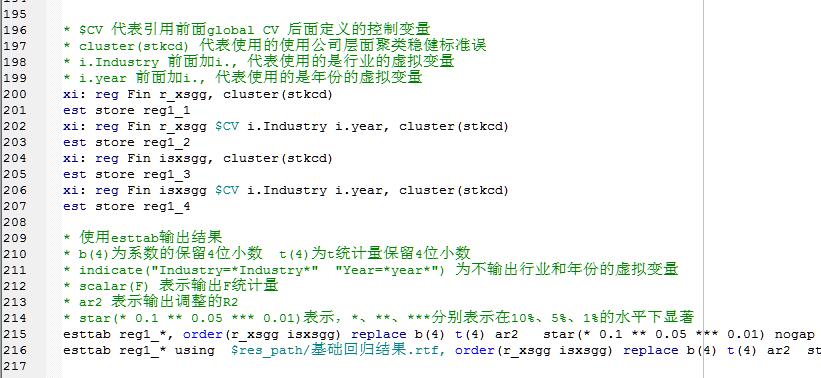

代码截图

参考文献

- 杜勇, 周丽. 高管学术背景与企业金融化[J]. 西南大学学报(社会科学版)

附件下载

易获数据网

易获数据网

评论前必须登录!

注册