上市公司违约概率风险EDF数据do代码计算结果1999-2022年优化版

采用Bharath和Shumway(2008)提出的Naive模型估计违约概率(EDF)作为违约风险的代理变量,具体如式(1):

式(1)中

DDit表示违约距离

Equityit表示公司总市值,为股票发行总数与年末市场价格的乘积

Debtit是公司债务的面值,是公司年末短期负债与年末长期负债的二分之一的加总

rit-1是企业滞后一年的年度收益率

Tit在公式中被设置为1年

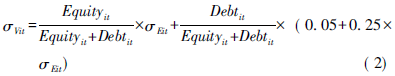

σVit是公司资产波动率的估计量,通过σEit(股票收益率的波动率)计算得出。

σEit是股票收益率的波动率,利用公司上一年度的月度收益率数据取标准差求得。

σVit的计算如式(2):

在式(1)、(2)的基础上,计算出违约风险距离DDit,然后通过标准累计正态分布函数Normal(.)求出企业违约概率,如式(3):

企业债务违约风险指标(EDF)取值范围在0至1之间,其值越大,代表企业的违约风险越高。

同时,参考孙铮等(2006)、许红梅和李春涛(2020)的做法用事后债务违约概率来进行稳健性检验,即以企业上年度短期借款(包括一年内到期的长期借款) 与当期偿还借款额度(对应现金流量表中“偿还债务所支付的现金”) 的差额来衡量公司是否按期偿还了借款。我们设置虚拟变量VIOLATE表示企业事后违约概率。当该差额大于0时,表示企业没有按期偿还借款,变量VIOLATE取1,表示企业违约;否则取0,表示企业没有违约。

数据说明

样本选择:全部A股1999-2022

行业参照证监会2012年行业分类标准,计算结果已剔除金融行业和st公司(如果不需要剔除的可以在代码里注释去掉,重新运行计算下)

参考文献

许红梅,李春涛.劳动保护、社保压力与企业违约风险——基于《社会保险法》实施的研究[J].金融研究

此次优化了计算代码

结果:

统计性描述:

样本数量:

易获数据网

易获数据网

评论前必须登录!

注册