上市公司过度投资会传染吗数据stata代码结果2003~2019 论文复刻文献

内容丰富

通过本案例您可以学到

- 样本处理(匹配样本、筛选样本、剔除样本、缩尾处理等)

- 常用指标计算,包括投资效率、股价同步性和管理层权利的计算以及如何求同一行业公司 (排除自身) 过度投资水平的平均值

- 如何输出描述性统计和相关性分析(得到标星的相关系数矩阵(pwcorr_a,附件中有pwcorr_a.ado的命令包)

- 如何用esttab输出回归结果

- 如何输出行业和年份虚拟变量的结果

- 如何进行调节效应分析(交叉项)、如何去中心化避免多重共线性

研究假设

- 同行过度投资与下一期公司过度投资呈正相关关系

- 国有产权性质抑制同行过度投资对下一期上市公司过度投资的正向影响

- CEO权力增加同行过度投资对下一期公司过度投资的正向关系

- 股价同步性抑制同行过度投资对过度投资的增加程度

样本选择与数据来源

本文以 2003~2019年间我国沪深股票市场A股上市公司为样本,此外, 本文还对以下样本进行如下处理:

- 剔除数据缺失样本;

- 剔除金融类上市公司样本;

- 对连续变量上下 1%和 99%分位 winsorize 处理。

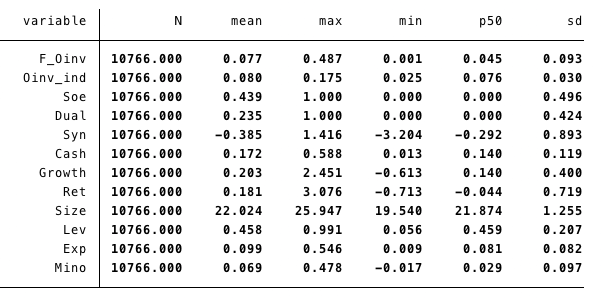

最终, 获得与同行过度投资相关的观测数据10766条。

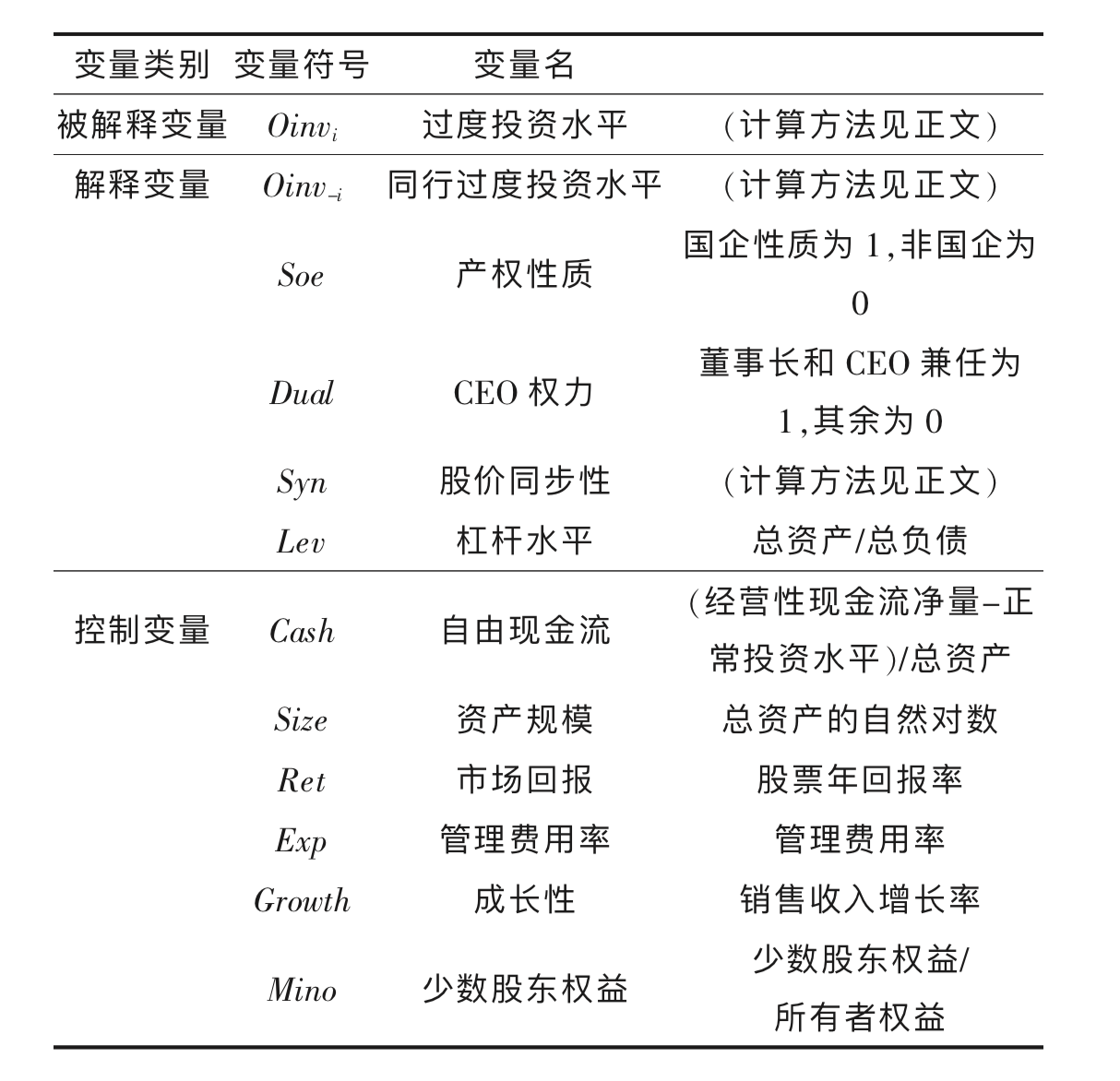

指标说明

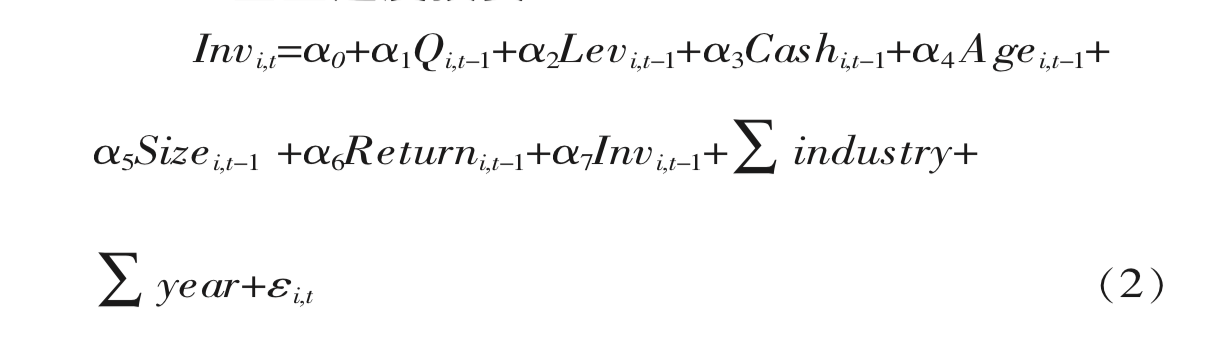

过度投资计算

对于企业过度投资的衡量,文章参考Richardson(2006) 的模型, 利用以上模型 (2) 估计企业过度投资水平。 以上模型的因变量为投资规模 Invi,t,为公司i第 t年的新增投资支出,其具体算法为 Inv= (购建固定资产、 无形资产和其他长期资产支付的现金+取得子公司及其他营业单位支付的现金+投资支付的现金-处置固定资 产、无形资产和其他长期资产收回的现金净额- 处置子公司及其他营业单位收到的现金净额-收回投资收到的现金) /期初总资产。 Q 为企业的托宾Q值, Q= (股市市值+债券账面价值) /总资产账面值,非流通股的市场价值用每股净资 产代替; Lev 为年末资产负债率; Cash 为年末现金资产与总资产的比值; Age 为年末企业上市数的自然对数; Return 为考虑现金红利再投资的年个股回报率; Industry 和 Year 分别为行业和年度哑变量。 模型 (2) 回归得到的残差 εi,t 为企业过度投资水平。 将 εi,t>0 定为企业的过度投资水平。

同行过度投资

Oinv-i 表示同一行业公司 (排除自身) 过度投资水平的平均值

结果截图

表1 描述性统计

表2 相关性分析

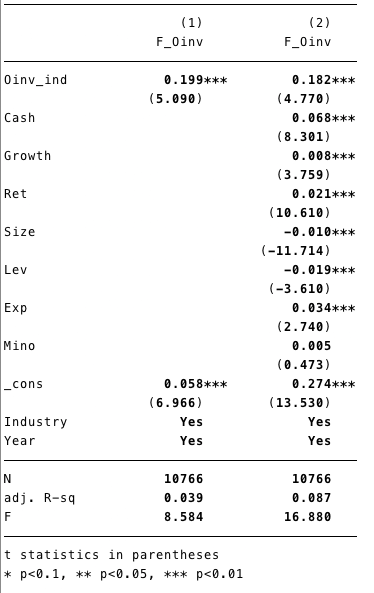

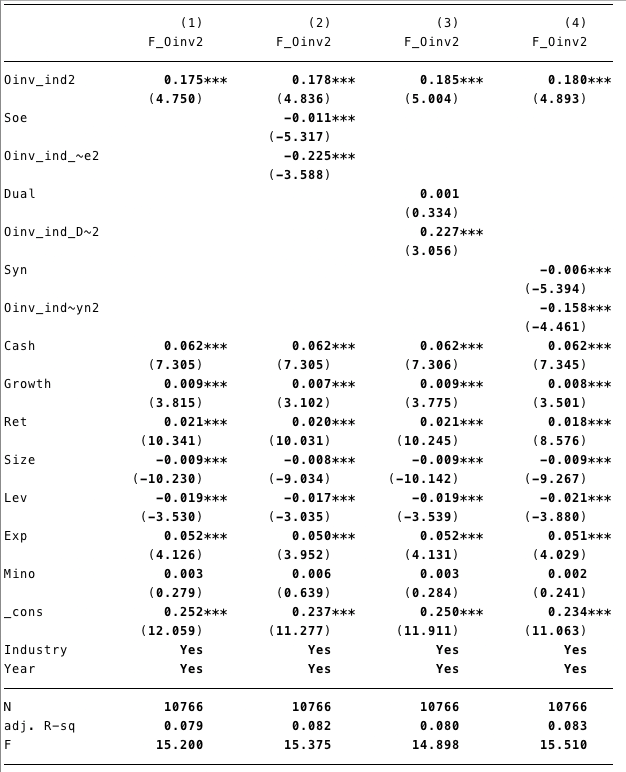

表3 回归分析1 – 同行过度投资与下一期公司过度投资呈正相关关系

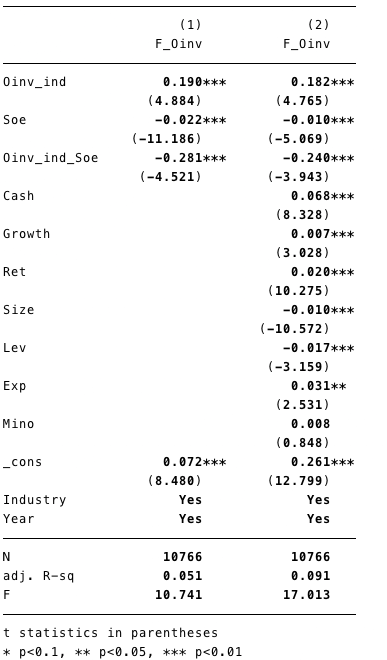

表4 回归分析2 – 国有产权性质抑制同行过度投资对下一期上市公司过度投资的正向影响

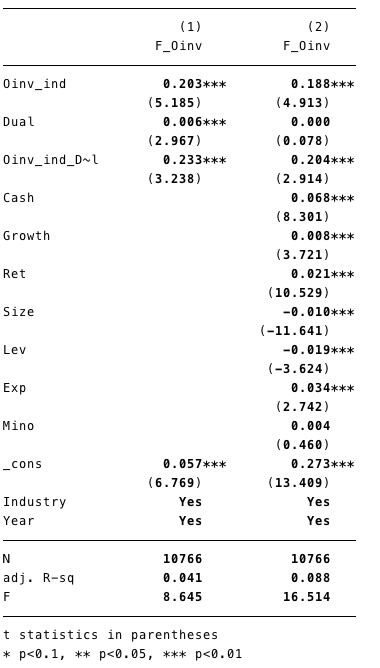

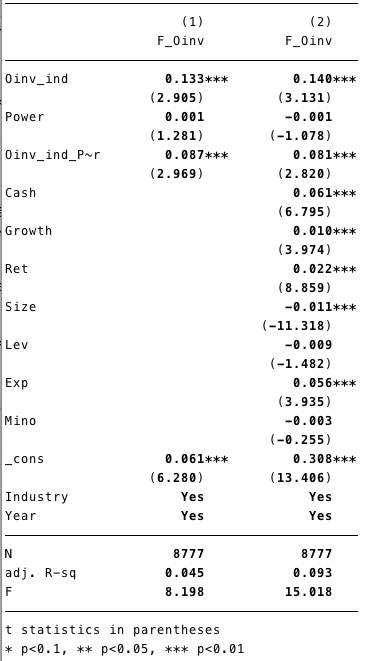

表5 回归分析3 – CEO权力增加同行过度投资对下一期公司过度投资的正向关系

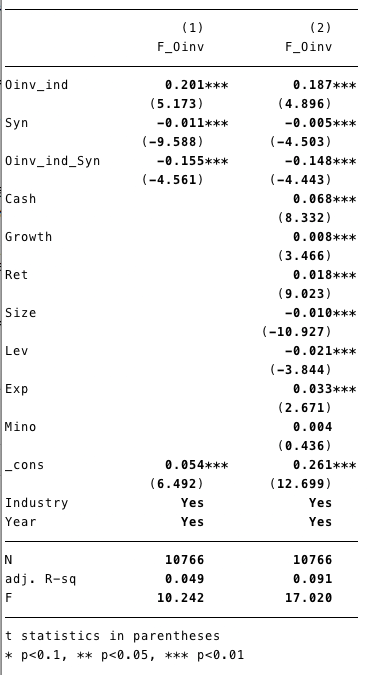

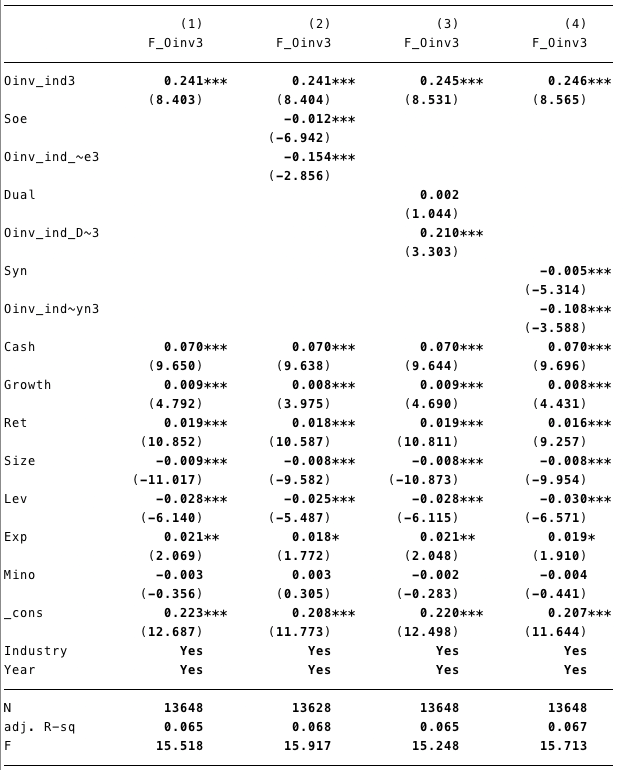

表6 回归分析4 – 股价同步性抑制同行过度投资对过度投资的增加程度

表7 稳健性检验1:利用现有销售增长率衡量企业投资机会,构建过度投资变量的做法,并对模型进行回归,研究结论不变

表8 稳健性检验2:对CEO权力的衡量,文章借鉴李小荣(2015)的做法,将CEO两职合一、CEO任期、CEO持股比例和CEO是否为内部董事四个指标进行加总来衡量CEO的权力,并对模型进行回归,研究结论不变。以上结果表明,同行过度投资对下一期上市公司投资水平关系影响很稳健。

表9 稳健性检验3:使用企业投资超过行业中位数来衡量过度投资

数据和代码下载

易获数据网

易获数据网

评论前必须登录!

注册