上市公司股价崩盘风险NCSKEW DUVOL收益率均值和标准差季度数据stata计算用的代码2000-2023年

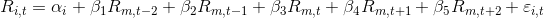

首先, 每季度对股票i的日收益率数据进行如下回归:

其中,Ri,t指的是股票i在第t日考虑现金红利再投资的收益率,Rm,t指的是A股所有股票在第t日经流通市值加权的平均收益率。定义日特质收益率为

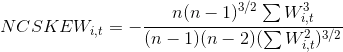

其次,在公司日特质收益率的基础上构建两个度量股价崩盘风险的指标。一 是使用负收益偏态系数(NCSKEW)来度量股价崩盘风险。具体公式为:

其中,n为股票i在某季度的交易天数。NCSKEW的值越大,意味着负收益偏态系数越大,股价崩盘风险越高。

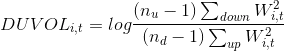

二是采用收益率上下波动比率(DUVOL)度量股价崩盘风险。 对于每个公司、季度,首先定义特质收益率小于均值的日为下跌日,特质收益率高于均值的日为上涨日。然后分别计算出下跌日和上涨日特质收益率的标准差,得出下跌波动率和上涨波动率。 最后,以下跌波动率除以上涨波动率并取自然对数,即得到每一个公司、季度样本的 DUVOL 指标。 计算公式如下:

其中nu和nd分别代表公司t的股价日特有收益率Wi,t大于和小于其季度平均收益率的天数。 DUVOL的值越大,代表收益率的分布越左偏,股价崩盘风险越大。

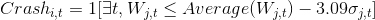

用于做稳健性检验的股票崩盘风险指标

1[·]为指示函数,当股票j 在一季度中存在一日满足不等式时,变量取值为1,表示该股票发生了崩盘事件,否则为0。σj,t 该股票第t 季度日持有收益的标准差,3.09 个标准差对应于正态分布概率小于1%的区域。

SIGMA 股票i在第t季度的收益波动,为公司i在第t季度日收益率的标准差

RET 股票i在第t季度的平均日收益率

variable | mean sd min p50 max

————-+————————————————–

NCSKEW | -0.416 0.732 -6.054 -0.395 2.913

DUVOL | -0.316 0.476 -3.125 -0.327 1.304

Crash | 0.141 0.348 0.000 0.000 1.000

Ret | 0.001 0.004 -0.019 0.000 0.070

Sigma | 0.029 0.013 0.006 0.026 0.476

—————————————————————-

| NCSKEW DUVOL Crash Ret Sigma

————-+———————————————

NCSKEW | 1.000

DUVOL | 0.876*** 1.000

Crash | 0.511*** 0.432*** 1.000

Ret | -0.214*** -0.258*** -0.167*** 1.000

Sigma | -0.062*** -0.062*** -0.096*** 0.338*** 1.000

数据结果:

| stkcd | 证券代码 | year | quarter | 市场类型 | 行业代码 | 交易状态 | NCSKEW | DUVOL | Crash | Ret | Sigma |

| 2 | 000002 | 2000 | 2000-1 | 深圳A | K70 | 正常交易 | -1.392507553 | -1.145725131 | 0 | 0.007208667 | 0.045554608 |

| 2 | 000002 | 2000 | 2000-2 | 深圳A | K70 | 正常交易 | -1.039014697 | -0.560011685 | 0 | 0.001338 | 0.023845047 |

| 2 | 000002 | 2000 | 2000-3 | 深圳A | K70 | 正常交易 | -1.336417675 | -0.840606034 | 0 | -0.001045313 | 0.018617058 |

| 2 | 000002 | 2000 | 2000-4 | 深圳A | K70 | 正常交易 | -0.778268635 | -0.585911393 | 0 | 0.00216415 | 0.015002477 |

易获数据网

易获数据网

评论前必须登录!

注册