上市公司信息不对称、股价崩盘风险、股权质押数据stata代码2013-2023年

| 类型 | 变量 | 变量定义 |

| 被解释变量 |

NCSKEWt+1 NCSKEWt+1 |

第t年的公司股票负收益偏态系数 |

DUVOLt+1 DUVOLt+1 |

第t+1年的公司股票收益率上下波动的比率 | |

| 解释变量 |

Pledgedumt Pledgedumt |

虚拟变量,若t年度公司存在大股东股权质押行为则取1,Pledge dum否则取0,衡量股权质押交易行为的发生 |

Pledgepret Pledgepret |

连续变量,等于第t年的大股东股权质押比率,衡量大股东股权质押程度 | |

AbsACCt AbsACCt |

第t年的公司可操控性应计的绝对值,依据修正的模型计算 | |

| 控制变量 |

NCSKEWt NCSKEWt |

第t年的公司股票负收益偏态系数 |

Sizet Sizet |

第t年的公司规模,等于t年度公司总资产的自然对数 | |

Levt Levt |

第t年的公司的资产负债率 | |

Roet Roet |

第t年的净资产收益率,衡量公司的盈利能力 | |

MBt MBt |

第t年的公司的市值账面比,等于(年末股价x流通股股数+每股净资产x非流通股股数)/净资产 | |

Rdtvrt Rdtvrt |

第t年的超额股票换手率 | |

Sigmat Sigmat |

第t年的特定周收益率的年标准差 | |

Rett Rett |

第t年的特定周收益率的年均值 | |

Industry Industry |

虚拟变量,当样本属于某个行业时,虚拟变量取1,否则取0 | |

Year Year |

当样本属于某个年度时,虚拟变量取1,否取0 |

参考文献

李碧连. 股权质押、信息不对称与股价崩盘风险[D]. 暨南大学.

数据说明

被解释变量用到t+1期,数据区间为2014-2023年,解释变量和控制变量数据区间2013-2020年样本的筛选过程如下:

- 剔除金融和保险行业的公司数据,这是因为与其他行业相比,金融、保险行业在经营业务和财务情况方面存在较大的差异,为减少甚至消除其对研究结果的干扰,将金融、保险行业的上市公司数据剔除

- 剔除ST特别处理的公司数据

- 剔除已退市的公司数据

- 剔除主要相关变量缺失的公司数据

- 为了降低极端值的影响,对所有连续变量上下1%分位进行了Winsorize 缩尾处理

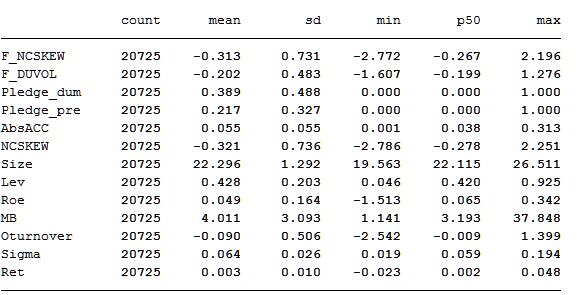

主要变量的描述性统计

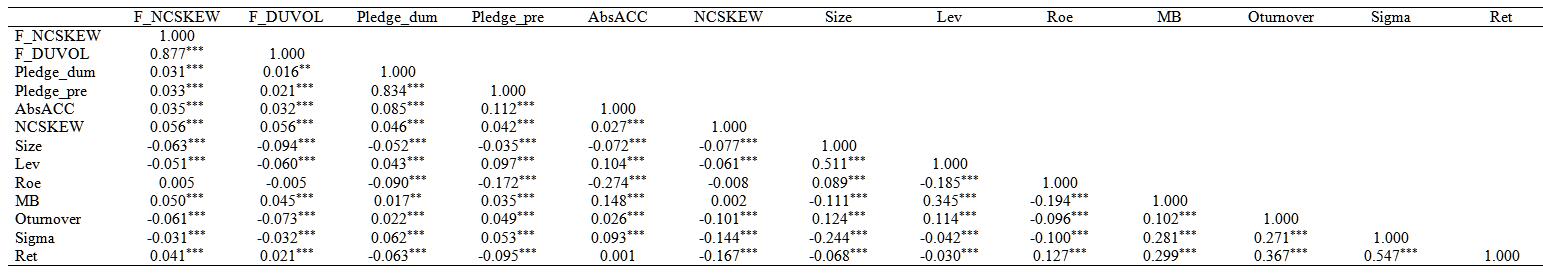

相关性分析

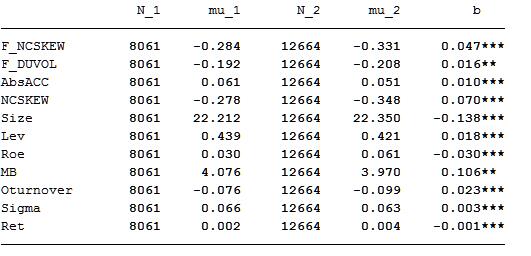

分样本T检验分析

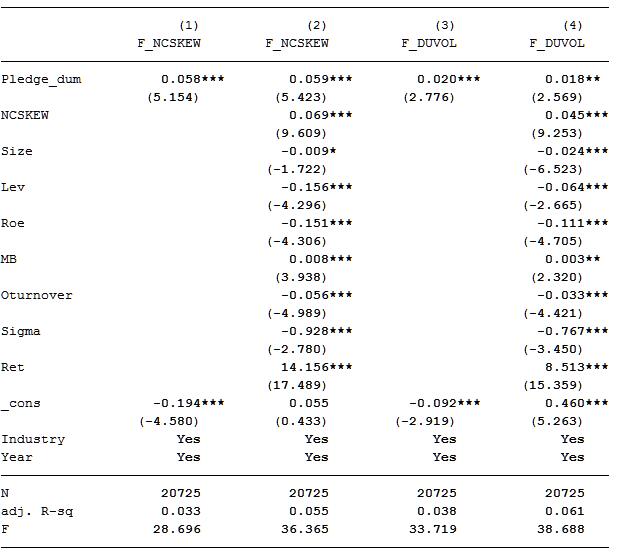

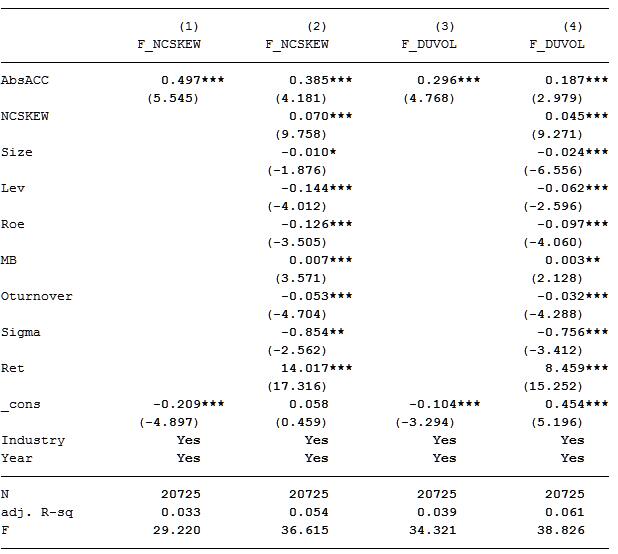

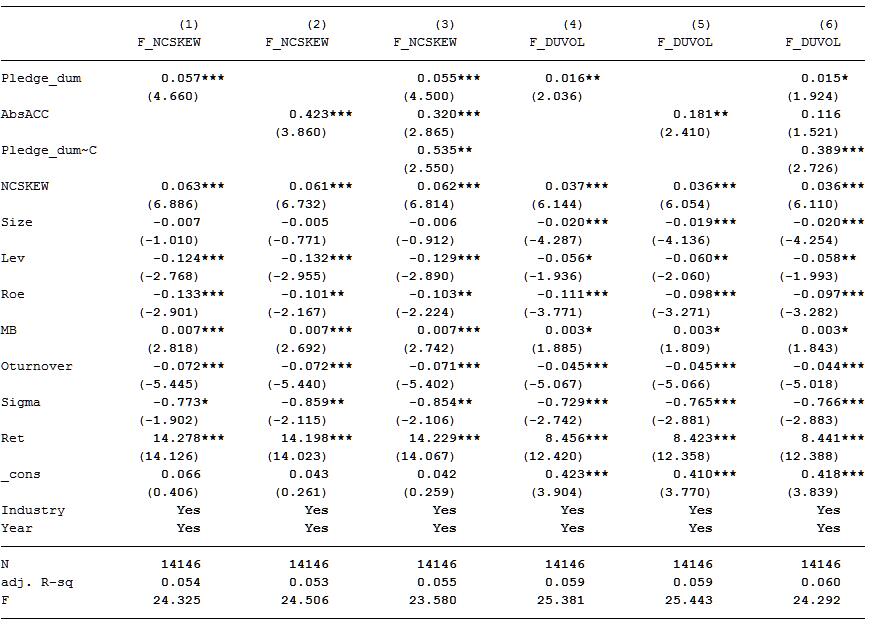

股权质押与股价崩盘风险回归分析(括号内为公司层面聚类标准误调整的t统计量)

信息不对称程度与股价崩盘风险

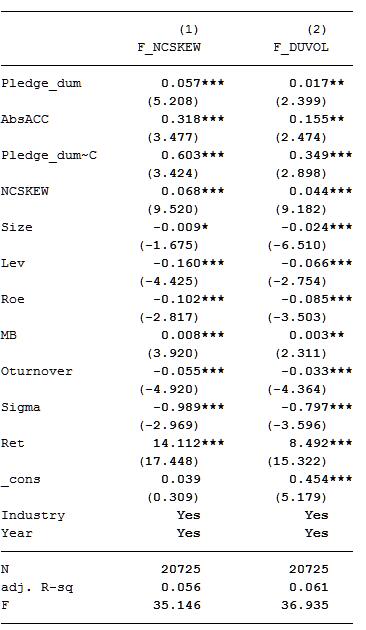

信息不对称对股权质押与股价崩盘风险关系的影响

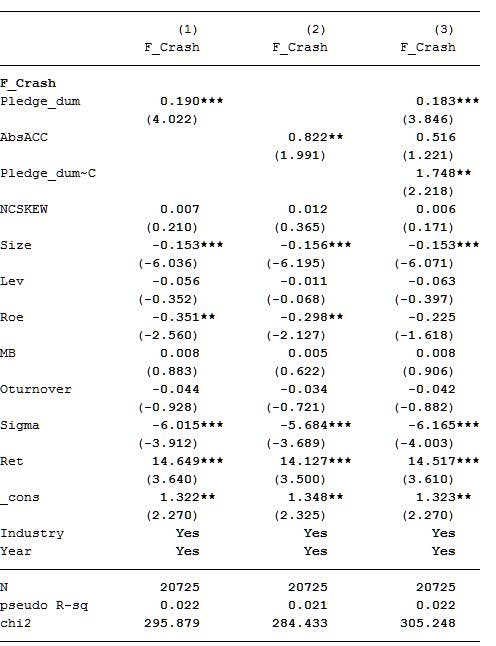

股权质押与股价崩盘虛拟变量回归结果

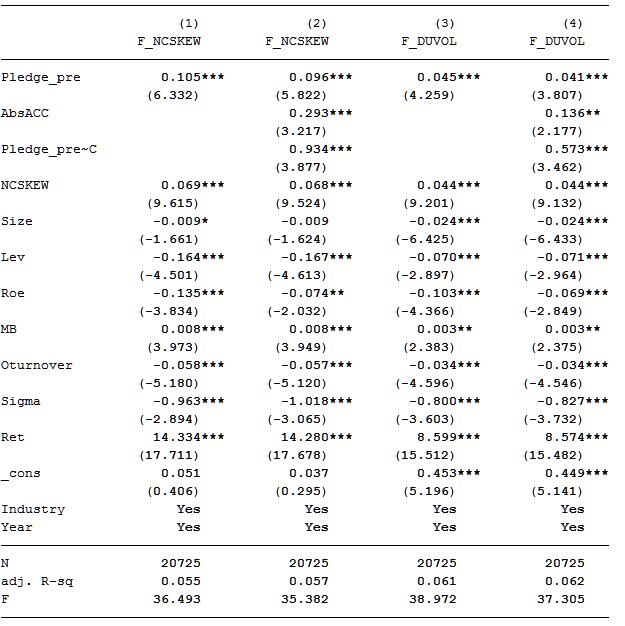

重新以股权质押比率(Pledge_pre),即大股东质押的股份数占所持有的股份数的比率作为解释变量进行多元线性回归分析

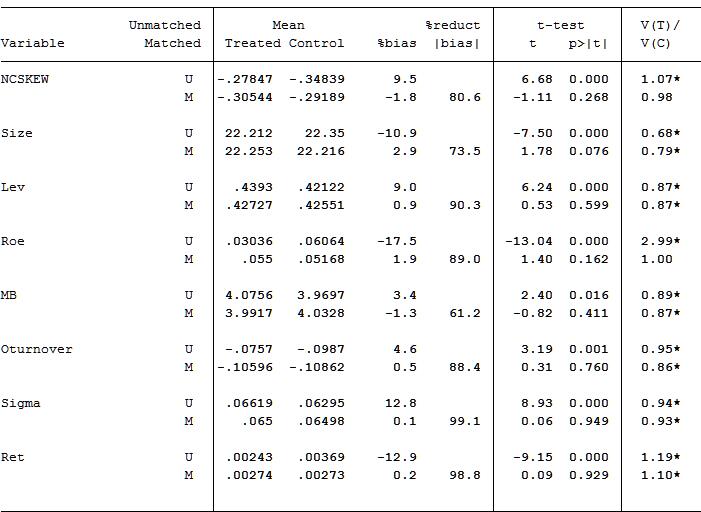

PSM匹配检验

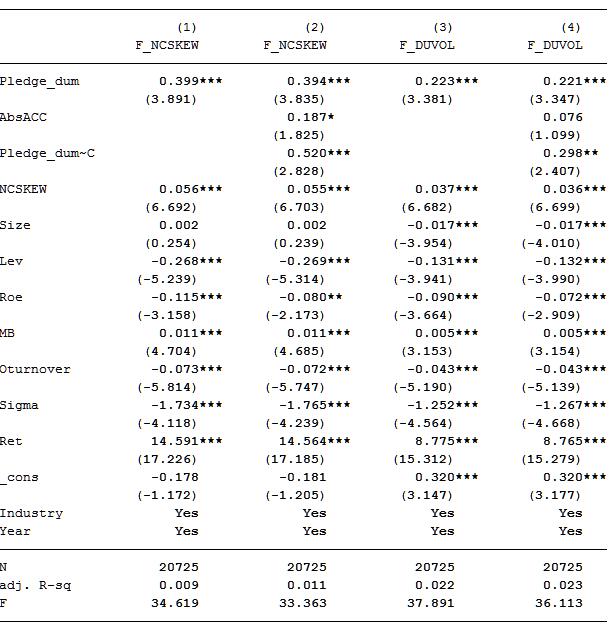

PSM匹配后样本回归结果

工具变量法 – 两阶段最小二乘法回归2SLS(选取t年行业平均的质押水平和t年该省份平均的质押水平作为工具变量)

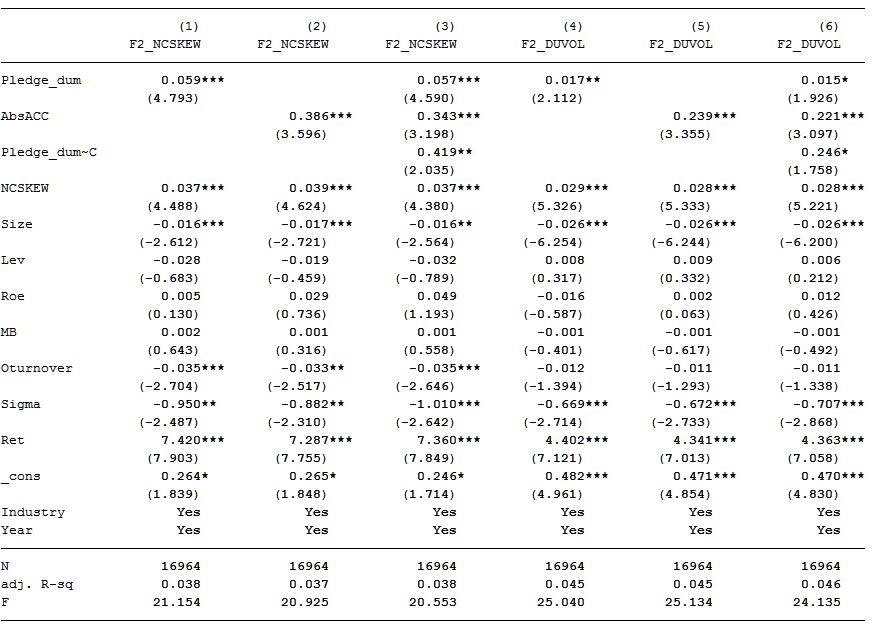

更长的预测窗口

被解释变量选择t+2期的NCSKEW和DUVOL

易获数据网

易获数据网

评论前必须登录!

注册